P2P行业迎监管季 担保难题待解如果市场竞争不能树立秩序,参与者会将目光转向监管—这正是P2P网贷行业发生的状况。

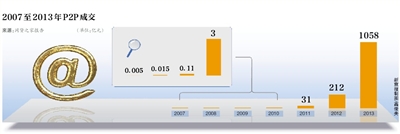

如果市场竞争不能树立秩序,参与者会将目光转向监管—这正是P2P网贷行业发生的状况。 5月22日,银监会召集国内知名P2P平台负责人召开座谈会,就行业准入、监管制度等问题征询意见。5月25日,包括银监会、央行在内的监管机构再次召集P2P机构,进行行业情况摸底。P2P行业的监管时代即将到来。 “监管政策今年年内肯定能出台,快的话这一两个月可能就能看到一些迹象。”一位与会的P2P创始人告诉新京报记者。未来P2P可能根据平台属性、资金池性质采取分类监管。业内人士透露,P2P在牌照管理和备案管理之间,尚有斟酌余地。但对于P2P行业的先行者来说,不少P2P公司倾向于牌照监管。对于新晋玩家而言,则期待宽松的备案制。 “每天三五家P2P上线” “P2P现在是站在油锅上的行业,很火很热,市场空间很大,但殊不知P2P借贷经营的是"风险",稍有差池,万劫不复。现在每天都有三五家平台上线,但其中有很大一部分,不到半年就销声匿迹或是奄奄一息,大有当年团购大起大落的趋势。”银客网总裁林恩民说。 P2P是一种个人对个人的借贷撮合平台,借钱的人和出借的人在这里汇合,各取所需,达到交易匹配的功能。 随着互联网金融的发展,P2P平台也迅速膨胀。据P2P网贷平台的统计和测算,目前全国已有近千家P2P平台,2013年行业总成交量约1058亿元,从业人数超过20万人。同时,2013年以来,累计已有64家P2P平台出现经营困难或者倒闭、跑路的现象。仅2013年9月至11月,全国多地有超过40家P2P企业资金链断裂或关闭。 P2P行业的这种状况或将在今年得到改变。 5月22日,银监会召集国内知名P2P平台负责人召开座谈会,就行业准入、监管制度等问题征询意见。一位与会P2P平台创始人表示,从监管层的表态看,P2P行业的监管政策今年应该会出台,目前,监管层已有初步方案,可能不止一个,然后根据调查、征求意见等再最终确定。监管层将根据是否担保等因素对P2P行业进行分类监管。 如果平台为投资者提供担保(无论保本保息还是本金保障),监管层会对平台的注册资本、团队等做出类金融机构的监管要求,倾向于牌照监管;如果平台定位于纯信息撮合、不引入任何担保,监管要求会相对弱一些,着重信息披露的准确性,倾向于备案制的监管。 两种担保模式各有难题 是否担保成为P2P平台重要的划分线。目前,担保公司是P2P平台的“标配”,但担保方式、担保程度却是千差万别。 记者浏览陆金所、人人贷、有利网、拍拍贷、点融网等P2P网站,上面都醒目写着对本金保障的各种措施,有的直接写着“本息保障”。 所谓平台担保,就是指P2P平台本身参与了担保,如以设立风险基金的形式,承诺对出现逾期的标的第一时间进行补偿。在平台担保的模式下,如果发生违约、无法偿付的情况,P2P公司就得自掏腰包承担责任,如果平台垮掉或者是跑路了,那么投资者可能就不知道借款人了。P2P平台公司本身也风险加大,如果有一笔大单子违约可能影响到公司存亡。 P2P人士表示,平台担保模式对平台要求很高,P2P平台本身是否有能力覆盖风险,投资人需要关注。平台参与担保的资金从何而来?是平台公司拿自己的钱去承担?还是用新进入的资金来覆盖原有的项目风险? 目前,宜信、人人贷、红岭创投等平台都直接或间接参与平台担保。也有P2P公司将风险转移到担保公司,由第三方担保承担风险。第三方担保公司担保也存在风险。如何防范担保公司的道德风险,也考验平台对担保公司的掌控力。 担保公司向借款人收3%-5%保费 担保公司在P2P链条中扮演的是什么角色?一般担保公司会向借款人收取3%—5%的保费,另外还有项目分成。 在部分P2P平台的模式中,担保公司负责提供贷款项目。由担保公司先发现并审核项目,项目好,借款人状况不错,愿意提供担保,就会推荐给P2P公司。 保费费率的高低根据借款人的风险确定,借款人资质好、风险低,保费就略低,如果借款人风险较高,担保公司的保费则会提高,以能够覆盖其风险。 一般而言,担保公司会向借款人收取3%—5%的保费,另外还有一笔项目分成。据了解,在P2P平台上,一笔收益为12%的投资后面,借款人可能付出的成本超过20%。担保公司要收取3%的担保费,P2P平台收取2%左右的服务费,如果有第三方支付托管的还需要支付约2%的支付费用,再加上项目分成,这笔贷款对借款人的总体成本超过20%。有些风险较高的项目借款人的成本达到30%、40%,不过个人投资人只获取其中12%。 银客网总裁林恩民介绍,银客会对项目进行贷后跟踪,在还款的前三天跟借款人打电话,问资金情况,如果发现借款人犹豫了,立马跟担保公司联系,担保公司就要准备这笔钱,如果借款人还不了,担保公司就准备还钱。 有担保就安全吗? 林恩民表示,虽然目前绝大多数的P2P平台都宣称“有担保公司,本息保障”,但担保后面还有文章。 如果担保公司能完全覆盖这些风险,那为什么还有不少P2P平台倒闭跑路,投资者血本无归? 林恩民表示,各家担保公司跟P2P平台签订的协议不一样,很多都是一般性的有限担保,借款人无法还款就找担保公司。而与之相对应的无限担保,除了找担保公司,还可以找P2P平台。 虽然都是担保公司,但担保公司的性质却有天壤之别。有利网创始人刘雁南表示,担保公司也要有分辨,是否具有融资性担保牌照。 融资性担保机构是特许机构,需要通过地方监管部门前置性审批许可并获得《融资性担保机构经营许可证》后,才能在工商等相关部门注册登记成立。 而非融资性担保机构尚未实行准入管理,其注册登记没有前置性的行政审批要求,也不持有经营许可证,只要符合《公司法》等相关规定,直接进行工商注册登记或其他注册登记即可成立。 融资性担保公司主要是与银行合作,有银行授信额度、替借款人担保;而非融资性担保机构,主要做一些类似诉讼保全担保、投标担保等履约担保业务。 “现在很多网站找的担保公司都是没有融资性牌照的空壳,其担保能力没有监管和考核,担保公司也有实力优劣之分。”刘雁南说。 不少P2P投资者被P2P平台“本息保障”的担保机制所吸引。“本金有保障,又能有10%以上的收益,比银行理财产品高多了。”程女士就是抱着这样的想法投资P2P。 积木盒子联合创始人魏伟认为,担保只是增信手段,真正的风控要靠对借款人有力的调查,有风控和调查能力的担保机构凤毛麟角。P2P投资不是无风险的。 “很多平台都是近一两年才成立的,而他们的项目则是1-3年还没有到期,没有经历一个风险考验期,未来可能会发生一些风险事件。”上述P2P创始人称。 P2P牌照监管引争议 监管层欲对P2P行业进行分类监管。但对于牌照监管,不少业内人士态度谨慎。 对于担保问题,监管层曾表明立场:P2P明确平台的中介性质、明确平台本身不得提供担保。但对于“平台本身不得提供担保”一说,目前监管层尚未做出详细定义和解读。目前,中国多数P2P平台仍以提供本金保障或本息担保的条件吸引投资者。 中央财经大学教授郭田勇表示,美国lengding club等P2P机构信息平台做得成功,很大程度上得益于其良好社会信用体系的支撑。在中国缺乏信用体系的基础上简单要求P2P做信息平台,有些勉为其难。 正是基于这种考虑,监管层欲对P2P行业进行分类监管。但是对于牌照监管,不少业内人士态度谨慎。 中国支付清算协会业务协调三部副主任杜晓宇撰文指出,中国由于尚未设立存款保险制度,金融机构有政府的隐性担保,投资者风险意识不强,一旦经审批的金融企业发生危机,社会公众普遍要求政府予以兜底补偿,不建议对P2P和众筹企业设立行政许可。 银客网总裁林恩民也不认同牌照管理的模式。他认为,牌照制度是摧毁创新的有力武器,不可取,互联网金融是市场行为,应该由市场去决定生死。“银客网是由担保公司担保,平台不介入,如果是备案制对我们是利好。” 翼龙贷董事长王思聪表示,P2P平台如果没有严格的准入和管理,就不好监管。尽职调查和服务做不好,损害的是网民的利益,对于行业来说,牌照制好。不过从市场来讲登记制合适,政府无须兜底完全是市场行为。 一位P2P人士表示,目前已经具备一定规模的P2P公司倾向于牌照管理,但规模尚小的公司则希望有更多的时间和政策空间。 林恩民认为,未来P2P网贷平台之间的竞争不是快慢之争,也不是大小之争,而是模式之争、产品之争、风险控制之争和创新之争。未来的P2P网贷平台绝大部分会倒闭。没有专业的风险控制与技术人员、同质化严重,当竞争加剧时,很多平台的风控保证金不足以覆盖真实的风险。 责编:李玉琴  微信扫一扫实时了解行业动态 微信扫一扫实时了解行业动态 著作权声明:畅享网文章著作权分属畅享网、网友和合作伙伴,部分非原创文章作者信息可能有所缺失,如需补充或修改请与我们联系,工作人员会在1个工作日内配合处理。 |

专业博客 |

|

|